Le régime universel voulu par l’Elysée (programme de campagne présidentielle) se revendique « juste et équitable » face à la quarantaine de régimes actuels. Ces régimes sont issus pour la plupart des conventions collectives qui toutes, sont la résultante d’accords de branches. Ils peuvent certes évoluer. Mais aujourd’hui, en France, l’espérance de vie des ouvriers, et des pauvres en dessous du seuil de pauvreté est de 13 ans inférieure à celle des plus riches. Le régime universel voulu par E. Macron ne tient pas compte de cette disparité. Il n’apporte pas de justice. Certes, ce régime peut comporter des parts de compensation des pénibilités mais il vise à faire disparaître les régimes spéciaux sans en reprendre l’essentiel des garanties actuelles. Il veut seulement unifier un principe comptable destiné à mieux ouvrir parallèlement le marché privé des fonds de pension. Le premier gestionnaire d’actifs au monde – l’américain BlackRock – ne tarit pas d’éloges sur la politique élyséenne et les perspectives ouvertes en France pour les retraites par capitalisation.

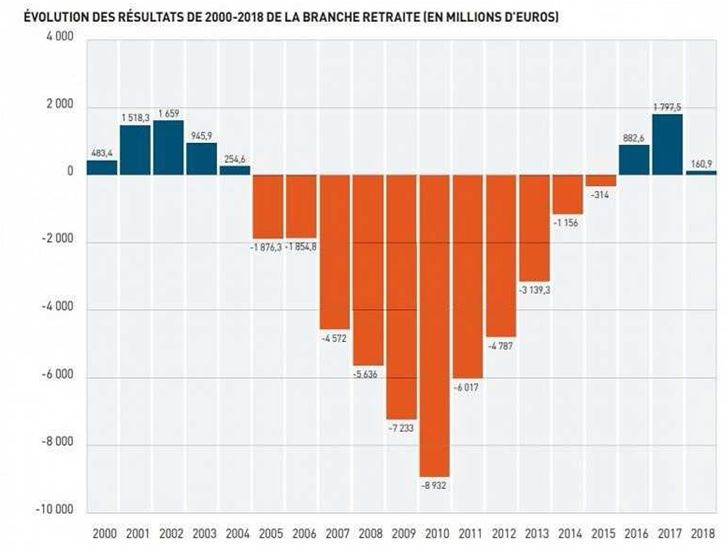

La Caisse nationale d’assurance-vieillesse (CNAV), dans son rapport 2018, annonce un excédent de 160,8 millions d’euros. Mais le fonds de réserve du régime général est d’environ 40 milliards d’euros et toutes les réserves des différents fonds de retraite s’élèvent-elles à 150 milliards d’euros.

Ainsi quand le conseil d’orientation des retraites (COR) annonce un déficit de l’assurance vieillesse « passager » de 8 à 17 milliards d’euros à horizon 2025, il y a lieu de relativiser la réalité du gouffre annoncé. Les raisons du déficit tiennent au volet « recettes » : cotisations insuffisantes liées au taux de chômage, mais aussi en grand partie aux exonérations de cotisations décidées par L’État en faveur des entreprises. L’État ne les compense pas et de ce fait crée un déficit.

Remettre en cause le système actuel –vertueux dans son principe solidaire – va favoriser la baisse des pensions et atteindre la qualité de vie. Cela aura fatalement une incidence sur l’espérance de vie des plus pauvres qui régresse déjà dans les pays industrialisés. Allonger le temps de travail alors que l’espérance de vie en bonne santé est de 64/65 ans revient, là encore, à opérer un choix comptable et idéologique, visant à « presser le citron » du salariat jusqu’à cœur. Le gouvernement esquive le débat sur la productivité pour se limiter à la responsabilité individuelle. Il y a aujourd’hui 3 actifs pour un retraité. Ce rapport actifs/retraités va se stabiliser selon la direction de la recherche, des études, de l’évaluation et des statistiques (Drees, administration centrale des ministères sociaux). La question est moins celle de la démographie que celle de la répartition des gains de productivité qui sont en constante évolution et interrogent le financement de l’ensemble de la protection sociale. La controverse de l’ensemble de la protection sociale est là : servir les actionnaires, servir la concurrence via le dumping social ou servir la solidarité.

Sans le dire, en affirmant même le contraire, le président de la République et son gouvernement servent le dessein des banques et assurances pour mettre fin au système intergénérationnel par répartition. La retraite par points -partout où elle existe – a favorisé le marché des fonds de pensions. Pour la France c’est un marché potentiel à développer sur une part de PIB d’au moins 300 milliards/an. Pour qui connaît l’appétit et le monde de la Finance, ce n’est pas un petit enjeu. D’ailleurs les retraités les plus touchés étant les pensions modestes (à partir de 1 200 €) et celles des couches moyennes et des cadres (les enseignants sont autour de 2 000/2 500 €/mois) ce qui est recherché est tout simplement d’ouvrir le recours à l’épargne individuelle.

Le bienveillant consortium BlackRock a d’ailleurs formulé ses préconisations pour réussir la réforme de la retraite et de son système d’épargne :

- Améliorer par voie de décrets d’application et d’ordonnances la lisibilité du régime avec un corpus de règles communes destiné à faciliter la portabilité de l’épargne retraite

- S’inscrire dans le cadre du nouveau règlement européen qui instaure le produit paneuropéen d’épargne retraite individuelle (PEPP)

- Pérenniser le dispositif législatif et les incitations fiscales de long terme en renforçant le rôle d’un tiers indépendant ayant pour mission d’évaluer le coût et l’efficacité des réformes dans la durée (ce que fait déjà BlackRock pour la FED et la BCE).

Les annonces de Matignon et arbitrages élyséens du 12 décembre 2019

1. L’âge pivot ou « âge d’équilibre du régime »

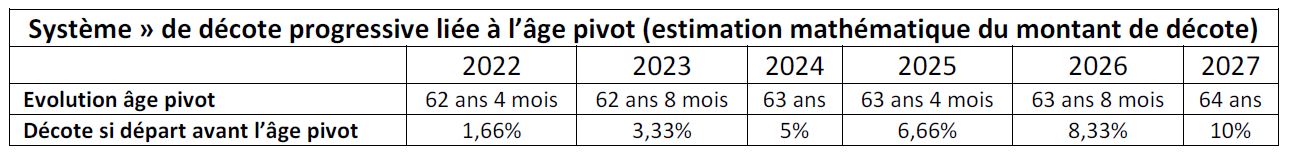

L’âge pivot de 64 ans, dès 2027, est un arbitrage de l’Elysée. Il pourra évoluer car il est lié à l’équilibre financier du régime. Fixé à 64 ans, il a de fortes probabilités d’être porté à 65 ou 66 ans, voire plus, pour les générations nées après 2000. Sa mise en œuvre serait progressive. Si le gouvernement s’entête, cet âge d’équilibre serait mis en place avant 2025, dès 2022. Pour les générations nées avant 1960, rien ne changerait. Mais pour les autres, de 1960 à 1974, le changement serait progressif et « harmoniserait » les régimes actuels vers le régime à points.

Exemple : un professeur de sport né en 1960 avec ouverture du droit de pension en 2022.

N’étant pas né en 1975 cet encore sémillant professeur, au 7e échelon en hors classe « échapperait » au cœur de la réforme à points tant vantée et si positive du 01/01/25. Mais l’âge pivot de 64 ans est annoncé sur six années afin de devenir un âge d’équilibre. Notre professeur de sport peut partir à 62 ans en 2022 mais il aurait alors un malus. Si notre professeur de sport veut annuler son malus il devra attendre 2023 (voir tableau ci- dessous). S’il rêve d’un bonus ce dernier sera déclenché en 2024 car il aura 64 ans et l’âge pivot sera alors de 63 ans. Aujourd’hui le bonus (5% par an) se déclenche dès qu’on obtient le nombre suffisant d’annuités. Demain, les annuités étant balayées par les points, le paramétrage du système « universel » reposerait sur les points acquis et sur l’âge détenu.

De fait notre professeur de sport né en 1960 aurait une décote dès 2022 ! La décote est prévue à terme pour être de 10% si on prend sa retraite à l’âge légal de 62 ans, et 5% si on la prend à 63 ans. On peut penser que cette montée en charge se ferait à raison de 4 mois par année jusqu’en 2027 avec un étalonnement progressif du pourcentage de décote.

De fait notre professeur de sport né en 1960 aurait une décote dès 2022 ! La décote est prévue à terme pour être de 10% si on prend sa retraite à l’âge légal de 62 ans, et 5% si on la prend à 63 ans. On peut penser que cette montée en charge se ferait à raison de 4 mois par année jusqu’en 2027 avec un étalonnement progressif du pourcentage de décote.

Le principe appliqué à notre professeur de sports de 60 ans en 2020 devrait être le suivant :

1. Le calcul de la pension se ferait sur la base actuelle des annuités et six derniers mois

2. Mais on lui soustrairait le pourcentage de décote (probablement autour de 1,66 % du montant global

Dans le cas présent notre professeur de sport au lieu d’avoir 2 622 € pour une retraite pleine aurait 2 578 € soit une ponction de près de 45 €/mois. S’il décidait de partir en 2023, il effacerait cette décote puisqu’il aurait 63 ans et que l’âge pivot serait alors de 62 ans et 8 mois.

Un autre professeur de sport, né en 1965 serait lui concerné intégralement par la décote de 10% en 2027.

Lorsqu’il atteindra 62 ans (en 2027), au lieu de percevoir 2 622 € de pension à taux plein au 7e échelon en hors classe il percevrait 2 360 €, soit une perte de 236 €/mois.

Avant même l’application de la retraite par points la pension baisserait si on ne travaille pas plus longtemps.

Pour négocier le « poids des chaînes », le gouvernement prévoit de laisser la main aux partenaires sociaux (syndicats de salariés, employeurs et indépendants) pour fixer l’évolution de l’âge d’équilibre ainsi que le montant du malus et du bonus. S’ils ne s’accordent pas avant 2022, c’est le principe du tableau ci-dessus qui s’appliquerait mathématiquement.

Un salarié de l’animation (droit commun actuel) né lui aussi en 1960, pourrait partir à la retraite en 2022 à 62 ans. S’il a cotisé tous ses trimestres (167 soit 41 ans et 9 mois pour la génération 1960), il partirait avec une retraite de base (sécurité sociale 50% à taux plein). Mais sa retraite complémentaire Agirc/Arrco subirait un malus de 10% pendant trois ans sur son montant (accord récent de remise en équilibre du régime). Avec la montée progressive de l’âge pivot le même malus que celui applicable au professeur de sport de 60 ans (voir ci-dessus) viendrait s’additionner au malus Agirc-Arrco (pendant 3 ans). Il viendrait affecter la retraite de base sécurité sociale mais là de manière définitive. Ainsi, à pensions égales, notre animateur pourrait perdre environ 70 €/mois de 2022 à 2025 et un peu plus de 30 €/mois par la suite.

2. Public/Privé quid de Loi retraites 2014 (43 ans pour un taux plein en 2035) ?

Le gouvernement n’a pas encore tranché sur le malus ajoutable au régime Agirc/Arrco. Nous ne faisons ici qu’anticiper l’hypothèse probable. Mais une autre question taraude : la réforme Ayrault/Touraine, de 2014, va porter progressivement à partir du 01/01/20 jusqu’en 2035 les annuités de 41,5 ans à 43 ans pour avoir une retraite à taux plein. Va-t-elle subsister ? N’oublions pas que la réforme de 2014 prévoit de passer à 41,75 annuités de cotisation pour un taux plein dès 2020 et 42 annuités dès 2023. Or le système à points (qui de fait remplacera les annuités) est prévu en 2025 pour la tranche d’âge 1960-2003 et dès 2022 à partir de l’année 2004. Si cette Loi Ayrault/Touraine subsiste transitoirement cela aura pour effet d’amplifier encore plus les décotes de quelques dizaines d’euros par mois.

3. Report mécanique de la surcote, dès la phase transitoire en 2022

La mise en place de l’âge pivot, va aboutir mécaniquement au report de la surcote qui intervient aujourd’hui après 41,50 annuités de cotisation. Ce sera 41,75 annuités dès le 01/01/2020. Une surcote de 1,25% sur la pension intervient après chaque trimestre supplémentaire cotisé. Cette surcote va être décalée au fur et à mesure avec la montée de l’âge pivot. Ce « manque à gagner » s’ajoute aux exemples ci-dessus. On le voit l’érosion des pensions commence dès 2022.

4. L’âge d’annulation de la décote ?

Aujourd’hui l’âge d’annulation de la décote est fixé à 67 ans. Cet âge devrait être supprimé mais la date n’en est pas arrêtée. C’est un des points du « grain à moudre » avec les partenaires sociaux. Ainsi, un actif né à partir de 1960 qui a commencé à travailler tard, n’aurait plus à attendre 67 ans pour partir sans décote. Il pourrait le faire dès qu’il aura atteint l’âge pivot. Cela peut avoir une incidence positive pour les carrières incomplètes auxquelles on garantit 85% du SMIC en brut (soit 1 300 €/mois en brut et moins de 1 200 €/mois en net mais – attention – pour une pension aujourd’hui complète) ! Il faut avoir à l’esprit que cette notion n’aura plus d’existence et que le plancher minimum garanti sera de l’ordre de 1 000 € en brut (soit à peine plus de 900 € en net) pour les plus petites pensions. Cependant la date d’application de cette mesure n’est pas encore fixée. La moyenne des pensions des femmes est à peine supérieure en net à 1 000 €. Il n’y aura donc pas un grand effet « noria ». C’est au demeurant ce qui est recherché quand on veut limiter le poids des pensions à 14% du PIB et que la population augmente.

Aujourd’hui l’âge d’annulation de la décote est fixé à 67 ans. Cet âge devrait être supprimé mais la date n’en est pas arrêtée. C’est un des points du « grain à moudre » avec les partenaires sociaux. Ainsi, un actif né à partir de 1960 qui a commencé à travailler tard, n’aurait plus à attendre 67 ans pour partir sans décote. Il pourrait le faire dès qu’il aura atteint l’âge pivot. Cela peut avoir une incidence positive pour les carrières incomplètes auxquelles on garantit 85% du SMIC en brut (soit 1 300 €/mois en brut et moins de 1 200 €/mois en net mais – attention – pour une pension aujourd’hui complète) ! Il faut avoir à l’esprit que cette notion n’aura plus d’existence et que le plancher minimum garanti sera de l’ordre de 1 000 € en brut (soit à peine plus de 900 € en net) pour les plus petites pensions. Cependant la date d’application de cette mesure n’est pas encore fixée. La moyenne des pensions des femmes est à peine supérieure en net à 1 000 €. Il n’y aura donc pas un grand effet « noria ». C’est au demeurant ce qui est recherché quand on veut limiter le poids des pensions à 14% du PIB et que la population augmente.

5. Le niveau de cotisation

Le régime universel prévoit le même taux de cotisation fixé pour tous à 28,12 % (en gros celui du privé). Ce pourcentage est celui de la part salariée et de la part patronale. Ce taux doit entrer en vigueur en 2025. Ainsi des actifs nés avant 1975 pourront voir leur taux de cotisation évoluer. Ce sera le cas dans la fonction publique.

Cette hausse sera progressive “afin de ne pas fragiliser les équilibres économiques en place”. Rien n’est tranché sur l’échelonnement qui devrait s’effectuer jusqu’en 2035 (10 ans) ou 2040 (15 ans). Mais une chose est certaine : tous les taux de cotisation convergeront vers le taux cible du système universel.

Pour les fonctionnaires la convergence se fera sur 15 ans. Elle se traduira par une augmentation sensible et elle aura un coût majoré pour le salarié mais également pour l’employeur. Il n’y a pas de complémentaire obligatoire dans la Fonction Publique car elle relève du Code des pensions, pas du régime général. Les carrières de fonctionnaires commencent avec des petits salaires et suivent une progression lente sur plus de 30 ans. C’est pourquoi elles sont calculées sur les 6 derniers mois. Le fonctionnaire – même radié des cadres après sa retraite – conserve son statut de fonctionnaire honoraire (il peut être réquisitionné) et pour l’Etat il est inscrit au « grand livre de la dette publique ». Il n’y a pas de complémentaire dans la fonction publique mais un taux de cotisation élevé (11,10% contre une moyenne de 8% part salariée et 10% part patronale dans le privé. C’est l’Etat qui paye les pensions de ses fonctionnaires. Tout ceci va être redistribué. Quelle sera la part salariée d’un fonctionnaire ? Nul ne le sait aujourd’hui.

Pour les revenus au-dessus de 120 000 €/an une cotisation supplémentaire de solidarité serait perçue, destinée à soutenir le système des retraites. Ces hauts-revenus cotiseraient 28,12% jusqu’à 120 000 € puis à hauteur de 2,81% au-delà, mais cette cotisation ne permettrait pas d’acquérir de nouveaux droits à la retraite. Cette mesure revient à faire un « cadeau » aux hauts revenus qui aujourd’hui ont une cotisation au-dessus de 120 000 € qui va de 5 à 8%. Cela représente un manque à percevoir de 3 milliards/an. L’idée derrière ? Encourager l’épargne privée des fonds de pension qui ouvriront non pas des droits mais des dividendes à percevoir. La capitalisation est bien là et la répartition s’étiole. Qui a dit président des (super) riches ?

Salariés nés entre 1975 et 2004

L’entrée dans le régime universel est prévue pour le 01/01/2025. Les cotisations acquises à cette date (arrêtées au 31/12/2024) seraient converties en points. Dès janvier 2025 les nouveaux points s’ajouteraient à ceux acquis.

Pour les régimes spéciaux et les fonctionnaires il pourrait y avoir un coefficient appliqué aux points acquis avant le 01/01/2025. Si par exemple un fonctionnaire a acquis 2 000 points, il pourrait voir ces points réévalués – par exemple toujours – de 10% pour limiter la baisse globale de sa pension à l’issue de sa carrière. Car ce n’est pas sur les 6 derniers mois que la pension serait calculée mais sur toute la carrière depuis le début de la vie active.

Les premiers départs à la retraite des générations 1975/2003 interviendront en 2037. Le calcul dépendra alors du nombre d’années passé dans l’ancien régime et dans le nouveau.

Prenons l’exemple d’un salarié de l’animation né en 1976 qui a commencé à travailler en 1998. Au moment du basculement dans le régime universel, il aura déjà travaillé depuis 27 ans. Pour partir à la retraite sans avoir de malus, il devrait attendre 64 ans. Il cesserait alors son activité en 2040. Pour finir, il aurait travaillé 15 ans avec les règles du régime universel.

Prenons l’exemple d’un salarié de l’animation né en 1976 qui a commencé à travailler en 1998. Au moment du basculement dans le régime universel, il aura déjà travaillé depuis 27 ans. Pour partir à la retraite sans avoir de malus, il devrait attendre 64 ans. Il cesserait alors son activité en 2040. Pour finir, il aurait travaillé 15 ans avec les règles du régime universel.

Ainsi, la part de la pension calculée avec les nouvelles règles représentera moins d’un tiers de la pension totale. Cette part augmenterait naturellement progressivement pour les plus jeunes.

Le passage qui serait lourd pour tout le monde (fonctionnaires et privé) c’est que les droits acquis dès la génération 1975 le seraient sur la totalité de l’activité salariée et pas sur les 6 derniers mois ou les 25 meilleures années. Les faits sont têtus : ce calcul fait mécaniquement baisser TOUTES les retraites Public/Privé.

Une exception devrait être faite pour les fonctionnaires et agents des régimes spéciaux, dont l’âge légal de la retraite est aujourd’hui de 57 ou de 52 ans. Ils suivraient les mêmes règles de transition mais le rythme d’intégration dans le régime universel serait différent. Pour ceux qui peuvent partir dès 57 ans, la première génération « régime universel » serait celle née en 1980. Pour ceux qui peuvent partir à 52 ans, ce serait la génération 1985 et au-delà.

Salariés nés en 2004 et après

La première génération qui connaîtrait uniquement le régime universel serait celle née en 2004. Pour tous ceux qui sont nés à cette date ou après, le nouveau système entrerait en vigueur dès 2022 : niveau de cotisation à 28,12% et calcul unique par points. Pour eux la clause « grand-frère » jouerait à plein. Une baisse générale des pensions est à prévoir pour les salariés ayant une moyenne actuelle 1 500 €/mois. Elle serait plus importante pour les fonctionnaires et les cadres, avec des baisses sur les retraites actuelles atteignant en moyenne 20 à 30% si on leur applique les critères actuels de calcul en vigueur.

Les autres mesures générales confirmées ou annoncées

Le calendrier est accéléré : le projet de loi sera prêt avant fin décembre 2019, présenté au conseil des ministres le 22 janvier, avec débat parlementaire fin février 2020.

1. La valeur d’achat et de service du futur point dès 2022

L’indexation du point de retraite sur les salaires, au lieu de l’inflation, sera inscrite dans la Loi. Elle devrait être déterminée par les partenaires sociaux sous le contrôle du parlement. La loi devrait comporter une « règle d’or » pour que la valeur des points acquis ne puisse pas baisser. Le point devrait être progressivement revalorisé. Cela fera aussi partie du « grain à moudre » avec les partenaires sociaux.

Le point pourrait être acheté à 10 euros : cotiser 10 euros revient à obtenir 1 point. Au moment de la liquidation de la retraite, les points acquis se transforment en euros. Ce point est aujourd’hui prévu à 0,55 euro. Ces 55 centimes par point (valeur de service) ne seront garantis que s’il n’y a pas de décote ni surcote, donc au taux plein. Tous les paramètres économiques, démographiques et la règle d’or des 14% de PIB inscrits dans la Loi pèseront sur la valeur du point pour qu’il soit réévalué ou en stagnation.

Ce chiffrage – connu depuis l’été – confirme les résultats du simulateur du SNES-FSU qui prévoit des pertes de 700 à 900 €/mois (soit 30 à 35%) pour les futurs collègues et de 20 à 25% pour ceux nés dans les années 70.

2. Bonifications pour enfants

Le gouvernement affiche là une mesure qui se veut favorable aux femmes et aux familles. Une majoration de 5% s’appliquerait pour le premier enfant, une autre 5% pour le deuxième enfant. Ce droit serait attribué automatiquement à la mère. Il pourrait être partagé sur demande entre les deux parents, ou attribué au père. Pour les familles nombreuses une majoration supplémentaire de 2% est prévue à partir du troisième enfant.

Mécaniquement pour une retraite minimale de 900 €/net d’une femme cela pourrait la porter à moins de 1 000 € pour deux enfants. Le seuil de pauvreté en France est en-dessous de 1 050 €/mois. Malgré cette mesure la retraite par points va considérablement augmenter le nombre de retraités pauvres, même si elle relève les minima vieillesse.

3. Prise en compte de la pénibilité

Aujourd’hui, via un compte professionnel de prévention établi au niveau des branches, les salariés du privé peuvent partir plus tôt à la retraite s’ils exercent sur un poste dit pénible. Ce dispositif pourrait être ouvert aux trois corps de la fonction publique (d’État, territoriale et hospitalière). Parmi les critères mis en place pour déterminer le niveau de pénibilité, le seuil du travail de nuit serait abaissé. C’est cette mesure qui a été décidée pour les policiers et devrait être étendue aux pompiers, aux infirmières et agents de santé, gendarmes, militaires… et peut-être aux enseignants mais sur ce point rien n’est acquis loin de là.

Aujourd’hui, via un compte professionnel de prévention établi au niveau des branches, les salariés du privé peuvent partir plus tôt à la retraite s’ils exercent sur un poste dit pénible. Ce dispositif pourrait être ouvert aux trois corps de la fonction publique (d’État, territoriale et hospitalière). Parmi les critères mis en place pour déterminer le niveau de pénibilité, le seuil du travail de nuit serait abaissé. C’est cette mesure qui a été décidée pour les policiers et devrait être étendue aux pompiers, aux infirmières et agents de santé, gendarmes, militaires… et peut-être aux enseignants mais sur ce point rien n’est acquis loin de là.

4. Les enseignants

Le régime universel ne peut que pénaliser les régimes spéciaux et les fonctionnaires et parmi eux les enseignants de manière encore plus sensible. Pour répondre à l’UNSA et la CFDT et leur faire accepter la réforme, la revalorisation enseignante des traitements des actifs devrait commencer dès 2021. Il serait écrit dans la loi que le niveau de pension serait de même ordre que celui des métiers équivalents dans la fonction publique. Comprendre que ce serait en gros le corps des Attachés qui serait le modèle puisqu’il constitue le

« A type ». Mais les simulations actuelles témoignent de pertes de 20 à 25% à terme des pensions servies pour tous les fonctionnaires. Le cadre de la reconstruction des rémunérations serait fixé d’ici à l’été 2020. On pourrait aller vers un mixte points indiciaires sur les débuts et milieux de carrière et sur une réévaluation des primes. Le régime par points réussit le tour de force de mettre en évidence la faiblesse salariale enseignante.

La réévaluation des carrières enseignantes pourrait s’étager sur plus de dix années, jusqu’en 2032 voire 2035 en commençant par les échelons de débuts de carrière. Le cabinet du ministre reconnaît qu’il faudrait près de 10 milliards pour compenser les pertes de pensions que vont subir les 850 000 enseignants (et les 3 000 CTPS/CEPJ/PS) pour les maintenir dans leurs niveaux de pension actuels autour de 30 000 €/an. En creux le ministère reconnait donc que la réforme – actuellement fait perdre 1/3 de la pension soit 10 000 €/an ! Il suffit de faire une division pour la vérifier. Pour les PTP JS la perte serait autour de 30% soit près de 10 000 €/an également car le niveau des pensions passerait de de 30 000 à 21 000 €/an.

Le RAFP (retraite additionnelle, par points et par capitalisation, de la Fonction publique liée aux primes) est insignifiant aujourd’hui : largement moins de 50 €/mois en moyenne. Pour le constituer l’Etat et les salariés versent en totalité 10% de cotisations qui vont passer progressivement à 28,12%. Ainsi il y a peu de différence à la retraite entre un enseignant sans RAFP et un PTP JS à 50 € de RAFP. La chute des pensions des enseignants et celle des PTP sont quasi identiques.

La réplique de ces mesures sur les PTP JS devrait être assurée mais ça ne se ferait pas tout seul. Par ailleurs le ministre du MENJ a déjà fait savoir que la part indemnitaire serait significative. Cela ne va dans le sens de la réduction des inégalités salariales et pourrait inclure des modifications de charges de travail et une révision du statut. Tout un programme déjà perçu comme un chantage prévisible.

5. Focus sur le minimum contributif (le Mico à 1 000 €)

Initialement annoncé pour 2020, puis 2025 ce serait finalement 2022. Une pension minimale de 1 000 € – minimum contributif (Mico) – permettrait d’accorder un supplément de pension pour une carrière à taux plein à faibles revenus. Mais pour ça il faut dégager suffisamment de marges financières afin de rester dans les 14% du PIB.

Initialement annoncé pour 2020, puis 2025 ce serait finalement 2022. Une pension minimale de 1 000 € – minimum contributif (Mico) – permettrait d’accorder un supplément de pension pour une carrière à taux plein à faibles revenus. Mais pour ça il faut dégager suffisamment de marges financières afin de rester dans les 14% du PIB.

Quelle sera réellement l’augmentation par rapport à la situation actuelle ? Aujourd’hui, dans le privé, le minimum de pension comprend une partie de retraite de base (Sécurité sociale plafonnée à 50%) et une autre, beaucoup moins importante liée à la complémentaire obligatoire. Le Mico permettrait de réhausser le montant de la retraite de base à hauteur de 636,56 €/mois maximum. À cela s’ajouterait 200/250 € de la retraite complémentaire. Aujourd’hui la retraite minimum tourne autour de 950 €. En 2022, l’augmentation promise par le gouvernement ne serait donc que d’une cinquantaine d’euros. On voit que l’effort est symbolique en termes de masse budgétaire.

Mais la perception du minimum contributif est soumise à la condition d’avoir tous les critères pour bénéficier du taux plein. En conséquence, les personnes concernées devront partir à 64 ans ou après pour toucher ce minimum. Pire, certains pourraient même ne plus le toucher s’ils partent à 62 ans et n’ont pas les conditions pour percevoir le taux plein. Il n’est pas beau le cadeau aux pauvres ?

Pour ne pas conclure…

Il a déjà été dit que dans les idées de Macron tout est bon pour les patrons. Le président des (super) riches et de la Finance le prouve toujours et son projet sur les retraites en est une illustration. Le régime universel par points n’est pas une bonne réforme. C’est un piège pour baisser les pensions et faire entrer la France dans le moule européen en contraignant la solidarité avec les seniors à 14% du PIB, donc en coupant de plus en plus petites les parts de pension à se partager entre « vieux ». Le seul dessein est celui à terme de la capitalisation et au-delà du régime des retraites, de la sécurité sociale dans son ensemble. C’est le credo du MEDEF et de la Finance : en finir avec l’héritage du Conseil National de la Résistance et les Ordonnances de 1945.

Mais c’est aussi un biais pour liquider le Code des Pensions et avec lui ce qui faisait une part fondamentale du statut des fonctionnaires. C’est tout un pan du service public qui s’écroulerait, soluble dans un régime universel en trompe l’œil.

Ne pas se dresser face à cette arnaque serait ne pas avoir de lucidité face à la stratégie de l’araignée.

Article écrit pour EPA

par Didier HUDE

(16/12/2019)

LOIRE-ATLANTIQUE

LOIRE-ATLANTIQUE